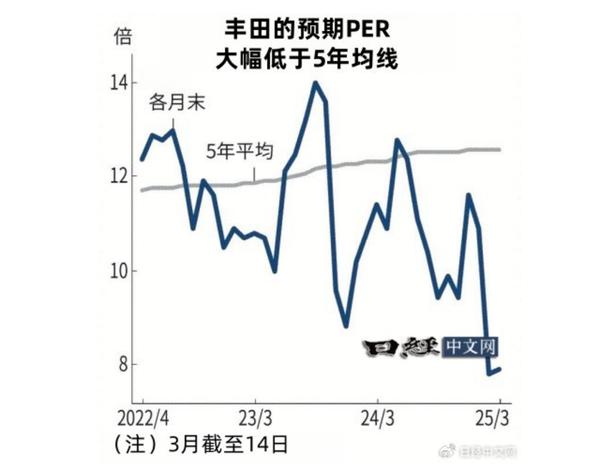

3月19日,據(jù)日媒報道,豐田汽車的市盈率(PER)僅為7.9倍,接近過去10年的最低水平。為了吸引投資者,豐田需要向市場展示其“凈資產(chǎn)收益率(ROE)提高至20%”的具體對策。

東海東京情報實驗室的執(zhí)行董事杉浦誠司表示:“股市關注的是未來的‘預期’,而豐田希望通過‘業(yè)績’來證明自己。明明有實力,卻得不到認可,這確實比較可惜。”盡管如此,豐田2024財年(截至2025年3月)的合并純利潤預期仍高達4.52萬億日元,在日本企業(yè)中遙遙領先,是排名第二的三菱UFJ金融集團(1.75萬億日元)的2.6倍。

然而,2024年豐田因汽車認證違規(guī)事件受到?jīng)_擊,其社長佐藤恒治認為“2024財年要鞏固基礎”,因此在生產(chǎn)方面保持了一定余力。此外,豐田還上調了包括供應商在內的工資,導致勞務費成為營業(yè)利潤同比減少5100億日元的主要原因。同時,純電動汽車(EV)和軟件的研發(fā)費用也將增加3200億日元。盡管如此,預計凈利潤僅減少9%,營業(yè)利潤率仍將保持在10%左右。

另一方面,豐田的預期市盈率卻始終沒有起色。隨著特斯拉(市盈率85倍)和比亞迪(市盈率25倍)等純電動汽車制造商的崛起,傳統(tǒng)汽車廠商逐漸被視為低市盈率的代表性企業(yè)。在這種背景下,豐田的表現(xiàn)顯得較為低迷。在大盤股指數(shù)“Topix Core 30”中,豐田僅高于排名墊底的本田(市盈率6.7倍),遠遠低于日經(jīng)平均股價指數(shù)的15倍,甚至低于同行業(yè)中的鈴木(市盈率9.2倍)。

此外,豐田的股價凈值比(PBR)也僅為0.99倍,低于1倍。如果能夠將預期市盈率恢復到自身過去5年的平均水平(12.6倍),豐田的股價預計將比目前上漲60%。